SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Alexroot |Мой дивидендный портфель. 01.12.2025. Символический плюс сначала года, а ваш?

- 01 декабря 2025, 22:11

- |

МОЙ ДИВИДЕНДНЫЙ ПОРТФЕЛЬ

(Краткий обзор состояния портфеля. Актуально на 01.12.2025г.)

Стоимость текущая: 1 585 К

(сначала года 1361К + 213К пополнений). 💼

Акции, облигации, резерв: 82.2%/17.6%/0.2% 📊

💼 Прибыль +0.6% без учëта дивидендов (Индекс -7.47%); 👍

Тенденция: бурно реагируем на любую новость.

Портфель сначала года без учëта дивидендов в символическом плюсе. )))

Разница с индексом сокращается за счëт крепких компаний в портфеле — они меньше падали, но и меньше растут.

Идея в Новабев стала отрабатываться. 💪

Покупка Интер РАО была спорной, но тоже плюсует.💪

Мне было тяжело закрывать некоторые неудачные позиции, но правило действительно работает.

Когда идея умерла, надо перекладываться в другие, а не ждать чуда, благодаря высвободившимся деньгам и новым идеям, я почти уже «закрыл» убытки по позициям в IT.

Важная мысль — простые истины на рынке работают! Не просто так о них многие говорят, но к сожалению мало кто делает 🤓

Мои дальнейшие действия в трëх абзацах 👇

Так как индекс выше 2600 и у меня явный перекос в акции (82.2%) — я начинаю накапливать резервы.

( Читать дальше )

(Краткий обзор состояния портфеля. Актуально на 01.12.2025г.)

Стоимость текущая: 1 585 К

(сначала года 1361К + 213К пополнений). 💼

Акции, облигации, резерв: 82.2%/17.6%/0.2% 📊

💼 Прибыль +0.6% без учëта дивидендов (Индекс -7.47%); 👍

Тенденция: бурно реагируем на любую новость.

Портфель сначала года без учëта дивидендов в символическом плюсе. )))

Разница с индексом сокращается за счëт крепких компаний в портфеле — они меньше падали, но и меньше растут.

Идея в Новабев стала отрабатываться. 💪

Покупка Интер РАО была спорной, но тоже плюсует.💪

Мне было тяжело закрывать некоторые неудачные позиции, но правило действительно работает.

Когда идея умерла, надо перекладываться в другие, а не ждать чуда, благодаря высвободившимся деньгам и новым идеям, я почти уже «закрыл» убытки по позициям в IT.

Важная мысль — простые истины на рынке работают! Не просто так о них многие говорят, но к сожалению мало кто делает 🤓

Мои дальнейшие действия в трëх абзацах 👇

Так как индекс выше 2600 и у меня явный перекос в акции (82.2%) — я начинаю накапливать резервы.

( Читать дальше )

- комментировать

- 490

- Комментарии ( 1 )

Блог им. Alexroot |Заблуждение об "идеальных" инвестициях: почему большинство теряет деньги на рынке...

- 28 ноября 2025, 22:35

- |

Вы подписаны на кучу каналов, стараетесь вникать в рынок и тратите уйму времени на инвестиции, а при этом доходность совсем не радует?

Разберëм тему, которую почему-то никто не освещает на своих каналах, а она является краеугольной при построении портфеля.

Есть три уровня погружения в инвестирование и нужный уровень подбирается сугубо индивидуально и зависит это от личностных особенностей и интереса к теме инвестиций.

❗Важно, нет плохих уровней погружения в инвестиции, есть глубина не подходящая вам.

1⃣ Уровень 1: Минимальные усилия

Фонд акций / фонд облигаций/ фонд денежного рынка;

Многие понимают, что инвестиции жизнено необходимы, но не каждый готов изучать тему глубоко — это может быть просто не интересно!

Пример, человек занимается своим любимым делом и получает от него неистовое удовольствие, а к инвестициям душа не лежит, а инвестировать надо.

Для такого человека подходит вариант открывать портфель 1 раз в месяц и пополнять его с ЗП, а так же ребалансировать по соотношению активов каждые 3 или 6 месяцев.

( Читать дальше )

Блог им. Alexroot |Т-технологии: позитивные сигналы рынка, которые нельзя игнорировать

- 20 ноября 2025, 21:37

- |

Банковский сектор несмотря на жёсткую денежно-кредитную политику остаëтся стабильным сектором (при этом по отчëтам видно, что для многих 2 квартал был тяжелым).

Акции Т-ТЕХНОЛОГИИ очень спекулятивны и из-за этого у них выше волатильность, чем средняя по рынку (или по умному бета выше 1), т. е. при росте индекса растут больше, при падении падают ниже. 🤓

💡 Соответственно, в них удобно находиться в момент роста индекса — так как акции растут быстрее и при этом бизнес стабильный, а значит не страшно застрять в них на какое-то время.

💡 Под эту идею я набирал позицию по Т-технологии (к сожалению не в самом низу, но всё же средняя цена хорошая).

Для дивидендного портфеля они слабо подходят из-за низкой доходности, но зато они радуют частотой выплат — ежеквартальная выплата. 💰

СД рекомендовал дивиденды за 3 кв. 2025 года в размере 36 рублей, что соответствует доходности в 1.17% годовых.

Но главное не это, а вот 👇

Т-Технологии запускают байбэк в размере не более 5% текущего уставного капитала, срок приобретения — до 31 декабря 2026 года

( Читать дальше )

Блог им. Alexroot |Отчëт Интер РАО за 9 месяцев 2025 года. Может Орловский не прав и нужно скидывать позицию...

- 17 ноября 2025, 14:43

- |

ОТЧËТ ИНТЕР РАО ЗА 9 МЕСЯЦЕВ 2025 ГОДА

Отчëт Интер РАО неоднозначный и требует детального изучения, так как в ней высокий потенциал переоценки, но при этом есть и свои риски.

Выручка выросла на 13.9% год к году — это происходит, как и у всех в отрасли, за счëт хорошей индексации оптовых цен на электроэнергию, хотя компания старается не просто сидеть на своих активах, но и модернизировать их.

Рост выручки на 13.9% хороший показатель, но при этом чистая прибыль выросла всего на 2.6%. Операционные расходы и капитальные затраты подъели чистую прибыль.

Операционные расходы растут выше выручки и рост составил 14.9% год к году — чистая прибыль показывает рост из-за процентов от кубышки.

💡 Глобальная инвестиционная программа требует особого внимания, так как это потенциальная возможность растратить кубышку, но и увеличить существенно выручку.

❗ В планах за 2025 и 2026 год потратить на инвестпрограмму сумму превышающую размер кубышки.

Процентные доходы от кубышки, пока ключевая ставка высокая, составляют почти половину от чистой прибыли.📊

( Читать дальше )

Отчëт Интер РАО неоднозначный и требует детального изучения, так как в ней высокий потенциал переоценки, но при этом есть и свои риски.

Выручка выросла на 13.9% год к году — это происходит, как и у всех в отрасли, за счëт хорошей индексации оптовых цен на электроэнергию, хотя компания старается не просто сидеть на своих активах, но и модернизировать их.

Рост выручки на 13.9% хороший показатель, но при этом чистая прибыль выросла всего на 2.6%. Операционные расходы и капитальные затраты подъели чистую прибыль.

Операционные расходы растут выше выручки и рост составил 14.9% год к году — чистая прибыль показывает рост из-за процентов от кубышки.

💡 Глобальная инвестиционная программа требует особого внимания, так как это потенциальная возможность растратить кубышку, но и увеличить существенно выручку.

❗ В планах за 2025 и 2026 год потратить на инвестпрограмму сумму превышающую размер кубышки.

Процентные доходы от кубышки, пока ключевая ставка высокая, составляют почти половину от чистой прибыли.📊

( Читать дальше )

Блог им. Alexroot |Мой дивидендный портфель на 15.11.2025

- 16 ноября 2025, 21:21

- |

МОЙ ДИВИДЕНДНЫЙ ПОРТФЕЛЬ

(Краткий обзор состояния портфеля. Актуально на 15.11.2025г.)

Стоимость текущая: 1 529 К

(сначала года 1361К + 210К пополнений). 💼

Акции, облигации, резерв: 81.6%/18.4%/0% 📊

💼 Прибыль -2.3% без учëта дивидендов (Индекс -12.69%); 😢

Тенденция: рынок впитал весь негатив, ждëм повод для роста. «Пружина» сжата, рынок очень дешёвый.

Рынок на столько дешёвый, что я нарастил долю акций до 81%, хотя не планировал держать более 75%.

Убыток по портфелю сократился с -5.1% до -2.3% и это при индексе, который остался на месте и показывает -12.6%. 💪

13% длинных ОФЗ вытягивают портфель + к этому концентрация на стратегии «игра от обороны» даëт свои результаты.

Подробнее об «игре от обороны» 👇

t.me/RudCapital/1070

Мои планы в трëх абзацах 👇

Концепция сейчас простая, пока индекс ниже 2600 я буду наращивать долю акций, затем переключусь на облигации и фонд денежного рынка (для резерва).

При индексе около 3000, я выровню соотношение к 70/30. При индексе выше 3300 я буду разгружать до 65/35.

( Читать дальше )

(Краткий обзор состояния портфеля. Актуально на 15.11.2025г.)

Стоимость текущая: 1 529 К

(сначала года 1361К + 210К пополнений). 💼

Акции, облигации, резерв: 81.6%/18.4%/0% 📊

💼 Прибыль -2.3% без учëта дивидендов (Индекс -12.69%); 😢

Тенденция: рынок впитал весь негатив, ждëм повод для роста. «Пружина» сжата, рынок очень дешёвый.

Рынок на столько дешёвый, что я нарастил долю акций до 81%, хотя не планировал держать более 75%.

Убыток по портфелю сократился с -5.1% до -2.3% и это при индексе, который остался на месте и показывает -12.6%. 💪

13% длинных ОФЗ вытягивают портфель + к этому концентрация на стратегии «игра от обороны» даëт свои результаты.

Подробнее об «игре от обороны» 👇

t.me/RudCapital/1070

Мои планы в трëх абзацах 👇

Концепция сейчас простая, пока индекс ниже 2600 я буду наращивать долю акций, затем переключусь на облигации и фонд денежного рынка (для резерва).

При индексе около 3000, я выровню соотношение к 70/30. При индексе выше 3300 я буду разгружать до 65/35.

( Читать дальше )

Блог им. Alexroot |Отчëт Хэдхантера за 9 месяцев 2025 года, разбираемся стоит ли держать.

- 15 ноября 2025, 22:09

- |

ОТЧËТ ХЭДХАНТЕР ЗА 9 МЕС. 2025 ГОДА

Вышел отчëт Хэдхантера 💿, пройдëмся по ключевым моментам нашей кэш машины.

Хэдхантер, как лакмусная бумажка показывает общее состояние экономики, ведь развитие или стагнацию проще отследить по рабочим местам.

Выручка выросла на 5.1% за 9 месяцев, то есть ниже уровня инфляции, а это значит, что Хэдхантер не перекладывает инфляцию в полной мере на клиентов.

Хотя в основном дело не в перекладывании инфляции на клиентов, а уменьшении клиентской базы.

❗Крайне сильно снижается спрос со стороны малого и среднего бизнеса.

Высокая ключевая ставка, фиксальные нововведения будто напалмом выжигают малый и средний бизнес.

Чистая прибыль снизилась на 20.7% и это при росте выручки.🤔

У большинства компаний это связано с ростом обслуживания долговой нагрузки, но это не случай Хэдхантера — у него отрицательный долг. 💪

❗ У Хэдхантера безумный рост трат на персонал в 34%, что при худеющей клиентской базе выглядит не самым умным решением.

Менеджмент нас не обнадëживает и снижает прогноз по выручке до 3% за 2025 год.

( Читать дальше )

Вышел отчëт Хэдхантера 💿, пройдëмся по ключевым моментам нашей кэш машины.

Хэдхантер, как лакмусная бумажка показывает общее состояние экономики, ведь развитие или стагнацию проще отследить по рабочим местам.

Выручка выросла на 5.1% за 9 месяцев, то есть ниже уровня инфляции, а это значит, что Хэдхантер не перекладывает инфляцию в полной мере на клиентов.

Хотя в основном дело не в перекладывании инфляции на клиентов, а уменьшении клиентской базы.

❗Крайне сильно снижается спрос со стороны малого и среднего бизнеса.

Высокая ключевая ставка, фиксальные нововведения будто напалмом выжигают малый и средний бизнес.

Чистая прибыль снизилась на 20.7% и это при росте выручки.🤔

У большинства компаний это связано с ростом обслуживания долговой нагрузки, но это не случай Хэдхантера — у него отрицательный долг. 💪

❗ У Хэдхантера безумный рост трат на персонал в 34%, что при худеющей клиентской базе выглядит не самым умным решением.

Менеджмент нас не обнадëживает и снижает прогноз по выручке до 3% за 2025 год.

( Читать дальше )

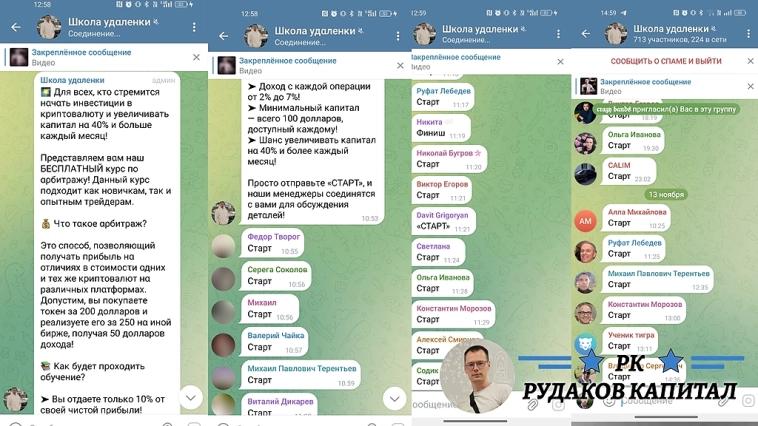

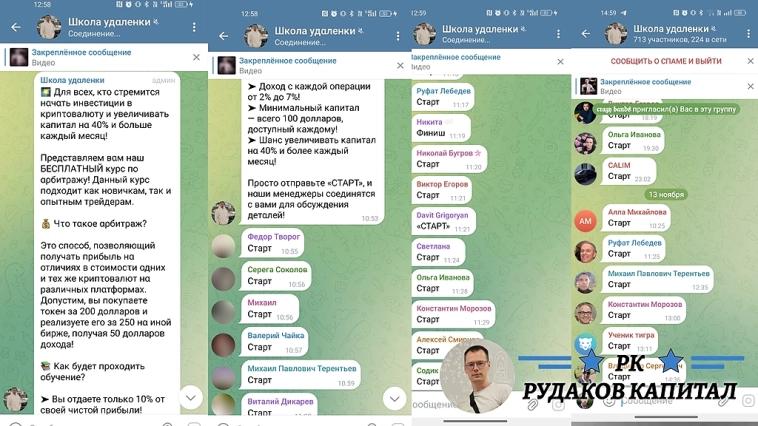

Блог им. Alexroot |Предлагают 40% в месяц, а мы тут мечтаем о 30% в год

- 15 ноября 2025, 22:07

- |

ПРЕДЛАГАЮТ 40% В МЕСЯЦ, А МЫ ТУТ С ВАМИ ПЫТАЕМСЯ ЗАРАБОТАТЬ ХОТЯ БЫ 30% В ГОД 😀

Меня добавили в очередную группу с лохотроном.

Обычно, я недочитывая понимаю что к чему и просто жалуюсь на спам.🥱

В этот раз решил посмотреть, что будет дальше…

А дальше люди толпой прут на этот бесплатный семинар, где их научат зарабатывать 40% в месяц и таких людей много.

Вы представьте сколько они теряют денег, которые могли бы принести пользу для их семьи. Пускай не инвестировать, а просто купить что-то в семью, но они несут их очередному пройдохе. 🤬

Почему никого не смущает цифры в 40% в месяц?

Если бы я столько зарабатывал, то извините конечно, но я с вами не стал бы делиться такой «золотой жилой». ⛏

❗Я просто бы с 10 000 рублей за каких-то 3 года сделал бы 1 млрд 800 млн. рублей и всë!

Ну или через потребительский кредит стал бы миллиардером через год. 🤦♂️

Чушь же? Так почему столько людей готовы отдать свои кровно заработанные?

Нормальных каналов про инвестиции (как у меня) +100500, но они как мотылëк на свет 🤬 летят на это г…

( Читать дальше )

Меня добавили в очередную группу с лохотроном.

Обычно, я недочитывая понимаю что к чему и просто жалуюсь на спам.🥱

В этот раз решил посмотреть, что будет дальше…

А дальше люди толпой прут на этот бесплатный семинар, где их научат зарабатывать 40% в месяц и таких людей много.

Вы представьте сколько они теряют денег, которые могли бы принести пользу для их семьи. Пускай не инвестировать, а просто купить что-то в семью, но они несут их очередному пройдохе. 🤬

Почему никого не смущает цифры в 40% в месяц?

Если бы я столько зарабатывал, то извините конечно, но я с вами не стал бы делиться такой «золотой жилой». ⛏

❗Я просто бы с 10 000 рублей за каких-то 3 года сделал бы 1 млрд 800 млн. рублей и всë!

Ну или через потребительский кредит стал бы миллиардером через год. 🤦♂️

Чушь же? Так почему столько людей готовы отдать свои кровно заработанные?

Нормальных каналов про инвестиции (как у меня) +100500, но они как мотылëк на свет 🤬 летят на это г…

( Читать дальше )

Блог им. Alexroot |+5.9% за месяц - длинные ОФЗ пришли в норму

- 12 ноября 2025, 11:58

- |

+5.9% ЗА МЕСЯЦ — ДЛИННЫЕ ОФЗ ПРИШЛИ В НОРМУ

Поговорим о среднерисковой идее, в которой я участвовал с 13 октября.

Подробности тут 👇

t.me/RudCapital/1031

💡 Тогда мы с вами обсуждали, что длинные ОФЗ сильно перепроданы и есть смысл отыгрывать восстановление к норме на горизонте 1-3 месяцев.

Тогда я взял с кредитной карусели бесплатные 185 000 рублей и запихнул их на отделный брокерский счëт (бесплатные, имеется ввиду что мне нужно их вернуть в льготный период, чтобы не платить проценты).💰

Сейчас длинные ОФЗ приходят в норму по доходности и 26238 торгуется по доходности относительно ключевой ставки с разницей в 2.5 (КС 16.5%, 238 14%).

До этого разница была около 3. Но после опорного заседания ЦБ в октябре, когда ЦБ поднял ожидания по средней ключевой ставке на 2026 года, рынок захотел большую доходность (теперь нормальный спред 2.6-2.8).

По идее при исчезновении неэффективности, нужно похвастаться перед вами лёгкими деньгами и закрыть позицию. 😎

❗ С другой стороны, купон капает на ОФЗ, а в декабре высокая вероятность снижения ключевой ставки.

( Читать дальше )

Поговорим о среднерисковой идее, в которой я участвовал с 13 октября.

Подробности тут 👇

t.me/RudCapital/1031

💡 Тогда мы с вами обсуждали, что длинные ОФЗ сильно перепроданы и есть смысл отыгрывать восстановление к норме на горизонте 1-3 месяцев.

Тогда я взял с кредитной карусели бесплатные 185 000 рублей и запихнул их на отделный брокерский счëт (бесплатные, имеется ввиду что мне нужно их вернуть в льготный период, чтобы не платить проценты).💰

Сейчас длинные ОФЗ приходят в норму по доходности и 26238 торгуется по доходности относительно ключевой ставки с разницей в 2.5 (КС 16.5%, 238 14%).

До этого разница была около 3. Но после опорного заседания ЦБ в октябре, когда ЦБ поднял ожидания по средней ключевой ставке на 2026 года, рынок захотел большую доходность (теперь нормальный спред 2.6-2.8).

По идее при исчезновении неэффективности, нужно похвастаться перед вами лёгкими деньгами и закрыть позицию. 😎

❗ С другой стороны, купон капает на ОФЗ, а в декабре высокая вероятность снижения ключевой ставки.

( Читать дальше )

Блог им. Alexroot |Спасибо СБЕРУ за бесплатные акции

- 10 ноября 2025, 19:46

- |

СПАСИБО СБЕРУ ЗА БЕСПЛАТНЫЕ ТРИ АКЦИИ

И так друзья, я завершаю идею с переливом между обычкой и префами Сбера. 💪

В субботу в моменте разница была в 4 рубля и я решил зафиксироваться.

❗ Возможно, я спешу, но спред между обычкой и префами без нерезидентов более 4-4.5 рублей маловероятен.

Подробнее об идее было тут👇

t.me/RudCapital/1007

А теперь подводим итоги на цифрах 🤓 Немного нудятины😉

391 * 297.66 = 116 385 рублей. (продал обычку).

394 * 293.78 = 115 749 рублей. (купил обратно префы).

116 385 — 115 749 = 636 рублей. (осталось после перелива).

Теперь вспоминаем, что перелив из префов в обычку обошёлся мне в 204 рубля комиссии, соответственно обратно столько же. 👇

Итого: 636 — 204 -204 = 228 рублей.

Но это ещё не всë. Я переливал из префов в обычку, когда спред был 20 копеек, соответственно я при переливе переплатил за каждую акцию по 20 копеек.

228 рублей — 391 * 20 копеек = 150 рублей.

ОБЩИЙ ИТОГ:

3 акции + 150 рублей = 1031 рубль.

❗ Согласен, что это немного, но прелесть в том, что это абсолютно без риска.

( Читать дальше )

И так друзья, я завершаю идею с переливом между обычкой и префами Сбера. 💪

В субботу в моменте разница была в 4 рубля и я решил зафиксироваться.

❗ Возможно, я спешу, но спред между обычкой и префами без нерезидентов более 4-4.5 рублей маловероятен.

Подробнее об идее было тут👇

t.me/RudCapital/1007

А теперь подводим итоги на цифрах 🤓 Немного нудятины😉

391 * 297.66 = 116 385 рублей. (продал обычку).

394 * 293.78 = 115 749 рублей. (купил обратно префы).

116 385 — 115 749 = 636 рублей. (осталось после перелива).

Теперь вспоминаем, что перелив из префов в обычку обошёлся мне в 204 рубля комиссии, соответственно обратно столько же. 👇

Итого: 636 — 204 -204 = 228 рублей.

Но это ещё не всë. Я переливал из префов в обычку, когда спред был 20 копеек, соответственно я при переливе переплатил за каждую акцию по 20 копеек.

228 рублей — 391 * 20 копеек = 150 рублей.

ОБЩИЙ ИТОГ:

3 акции + 150 рублей = 1031 рубль.

❗ Согласен, что это немного, но прелесть в том, что это абсолютно без риска.

( Читать дальше )

Блог им. Alexroot |Для тех, кто устал от лосей - стратегия "игра от обороны".

- 06 ноября 2025, 21:29

- |

ИГРА ОТ ОБОРОНЫ

ЦБ прогнозирует, что мы долго будем жить при высоких ставках, а геополитика не даëт заскучать. 💬

В такой ситуации будет разумно «играть от обороны» — создавать портфель подверженый минимальным рискам в условиях рыночной нестабильности.

❗Это не значит, что он не будет проседать в цене, но его просадка будет значительно меньше, а ваш сон крепче.

1⃣ Х5 🛒

Выручка компании растëт на 18%, что выше инфляции, но слегка снижается маржинальность из-за медленного перекладывания издержек в цены товаров.

💰 Прогнозные дивиденды около 300 рублей, что соответствует доходности в 11.7% годовых.

💼 Держу 🛒 5.83%.

2⃣ Транснефть ⛽️

Не зависит от цен на нефть, важен только объëм прокачки.

Очень похожа по поведению на облигацию, где купон (дивиденд компании) индексируется ежегодно +- на уровень инфляции.

💰 Прогнозные дивиденды около 203 рублей, что соответствует доходности в 16% годовых.

💼 Держу ⛽️ 20.87%.

3⃣ НоваБев Групп 🍻

Имеет неластичный спрос и легко перекладывает издержки на «полку». К тому же есть внутренние точки роста, которые не зависят от геополитики.

( Читать дальше )

ЦБ прогнозирует, что мы долго будем жить при высоких ставках, а геополитика не даëт заскучать. 💬

В такой ситуации будет разумно «играть от обороны» — создавать портфель подверженый минимальным рискам в условиях рыночной нестабильности.

❗Это не значит, что он не будет проседать в цене, но его просадка будет значительно меньше, а ваш сон крепче.

1⃣ Х5 🛒

Выручка компании растëт на 18%, что выше инфляции, но слегка снижается маржинальность из-за медленного перекладывания издержек в цены товаров.

💰 Прогнозные дивиденды около 300 рублей, что соответствует доходности в 11.7% годовых.

💼 Держу 🛒 5.83%.

2⃣ Транснефть ⛽️

Не зависит от цен на нефть, важен только объëм прокачки.

Очень похожа по поведению на облигацию, где купон (дивиденд компании) индексируется ежегодно +- на уровень инфляции.

💰 Прогнозные дивиденды около 203 рублей, что соответствует доходности в 16% годовых.

💼 Держу ⛽️ 20.87%.

3⃣ НоваБев Групп 🍻

Имеет неластичный спрос и легко перекладывает издержки на «полку». К тому же есть внутренние точки роста, которые не зависят от геополитики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс